Para quem tem a carteira de trabalho assinada ou possui investimentos em corretoras ou bancos está acostumado a ver a retenção do Imposto de Renda sobre os seus rendimentos (ou deveria!). Mas o que essa retenção tem relação com a declaração do Imposto de Renda? Entenda abaixo!

O que é o Imposto de Renda retido na Fonte

O Imposto de Renda é um tributo federal cobrado baseado na renda que o contribuinte ganha. A declaração é obrigatória para quem ganha acima um determinado valor por ano (veja sobre no artigo deste canal). Mas, parte desse tributo é pago antecipadamente ao longo do ano, pelo Imposto de Renda Retido na Fonte.

Ganhos como o salário, para quem atua com a carteira de trabalho assinada, e rendimentos de investimentos têm o imposto retido na fonte. Isso quer dizer que a fonte pagadora já pagou o tributo antes mesmo deste chegar ao contribuinte.

O Imposto de Renda Retido na Fonte (IRRF) é o tributo pago pela fonte pagadora, ou seja, por quem faz o pagamento. Logo, esse valor não chega ao contribuinte, porque ele é descontado antes.

De certa forma, podemos dizer que o IRRF é um adiantamento do Imposto de Renda daquele contribuinte.

Um exemplo: A empresa ou pessoa física responsável pelo pagamento de um funcionário e retém o imposto na fonte. Contudo, todo início de ano, entrega o informe de rendimento ao trabalhador, para que ele possa fazer a declaração do IR. Outro exemplo pode acontecer com o investidor de ações da bolsa de valores brasileira (B3).

Existem empresas que fazem o pagamento de juros sobre capital próprio (JCP). Diferentemente dos dividendos, que são isentos de IR, no JCP o recolhimento recai sobre o próprio investidor. Contudo, o tributo é retido (na fonte) pela empresa que realiza o pagamento.

O mesmo pode acontecer com o lucro obtido em alguns tipos de fundos de investimentos — como nos de ações, DI e multimercado. Nesses casos, no momento de resgate das cotas, o fundo efetuará a retenção do Imposto de Renda sobre o ganho apurado (se houver).

A situação não é diferente nos investimentos de renda fixa, a exemplo dos títulos do Tesouro Direto e certificados de depósito bancário (CDBs). Nessas hipóteses, o recolhimento é retido pelo emissor do título, recaindo sobre os rendimentos obtidos. Perceba que diversas situações do dia a dia podem gerar o IRRF — o que, muitas vezes, passa despercebido pelo contribuinte.

Como é feito o cálculo do Imposto de Renda Retido na fonte?

O cálculo é feito conforme o valor recebido. Sabendo que o Imposto de Renda pode ser retido na fonte, pode surgir a dúvida sobre quais são as faixas de renda e alíquotas a serem retidas, certo? Na realidade, existem diferentes regras para a cobrança de IR, variando conforme a situação.

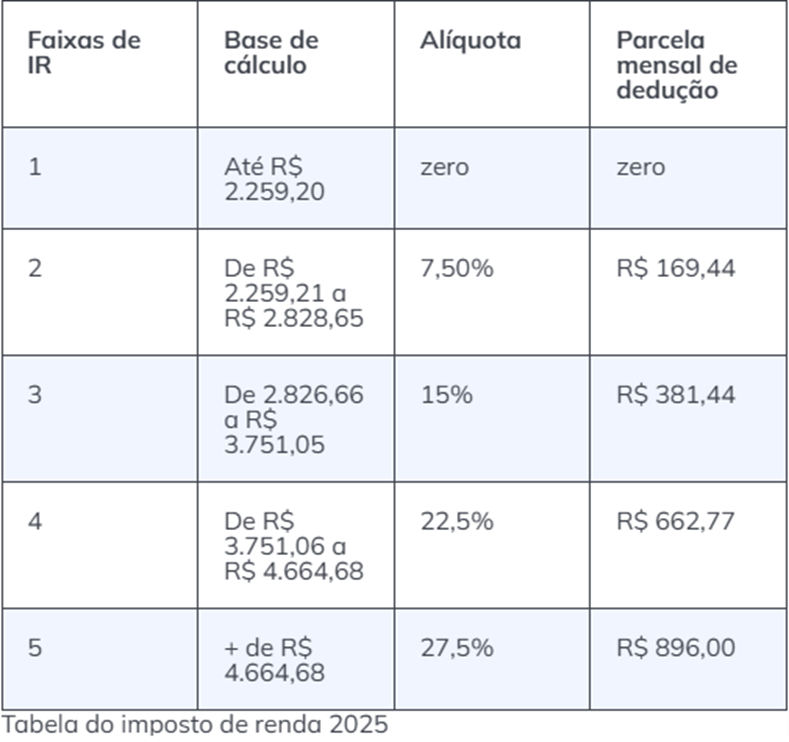

Em fevereiro de 2024, a Lei nº 14.848, de 1º de maio de 2024 alterou a tabela progressiva do IR, que passou a observar os seguintes valores:

Com a alteração, o teto da faixa de isenção passou para R$ 2.824,00. Nesse caso, são R$ 2.259,20 referentes à base de cálculo, acrescidos de R$ 564,80 referentes ao desconto simplificado opcional. Considerando que, em 2024, o salário mínimo estava em R$ 1.412,00, quem recebia até 2 salários mínimos passou a ser isento de IR.

Já nos investimentos que você viu anteriormente, veja como ficava o IRRF no período:

- ações (juros sobre capital próprio): 15% sobre o valor recebido;

- fundos de ações: 15% sobre o ganho obtido no momento do resgate;

- fundos DI e multimercado de curto prazo: 22,5% (até 180 dias) e 20% (acima de 180 dias);

- títulos do Tesouro Direto, CDBs e fundos DI e multimercado de longo prazo: 22,5% (até 180 dias), 20% (de 181 até 360 dias), 17,5% (de 361 até 720 dias), 15% (a partir de 720 dias).

Quem tem Imposto de Renda Retido na Fonte é obrigado a declarar?

Quem teve o IRRF descontado do salário ou de um investimento costuma perguntar se, por conta disso, será obrigatório apresentar a declaração de IR para o Fisco. Nesse contexto, vale destacar que a obrigação de recolher Imposto de Renda não se confunde com o dever de declará-lo.

Cada uma dessas é uma obrigação individual. Isto é, um cidadão pode ser isento de recolher IR e, ao mesmo tempo, ser obrigado a declará-lo, e vice-versa. Tenha em mente que o pagamento do imposto é feito ao longo do ano, conforme a renda recebida.

Já a declaração deve ser enviada nos primeiros meses do ano seguinte, para a Receita Federal acompanhar o patrimônio dos contribuintes. Portanto, os fatos que aconteceram em 2023 (ano-calendário) devem ser declarados no ano de 2024 (ano-exercício).

Na declaração, você informa quanto ganhou de renda e outras características do seu patrimônio, como bens e investimentos. De todo modo, quem teve imposto retido nem sempre é obrigado a declarar, embora possa fazê-lo por vontade própria.

As regras que definem a obrigatoriedade de apresentar a DIRPF são divulgadas pela Receita Federal a cada ano. Em 2023, por exemplo, o teto de isenção do IR era de R$ 2.553,32, e quem recebeu rendimentos tributáveis acima desse valor teve o IR descontado na folha de pagamento. Por outro lado, um dos critérios para apresentação obrigatória da declaração era o contribuinte ter recebido mais de R$ 30.639,90 no ano. Portanto, existe a possibilidade de ele ter pago imposto em alguns meses, mas não ter atingido a renda anual que o obrigue a declarar.

Onde declarar o Imposto Retido na Fonte de aplicações financeiras?

Você já aprendeu que alguns investimentos contam com o IRRF. Ou seja, a rentabilidade dos produtos terá o desconto de Imposto de Renda diretamente na fonte pagadora. Isso acontece com exceção dos títulos isentos, como:

- poupança;

- letras de crédito imobiliário (LCIs) e do agronegócio (LCAs);

- certificados de recebíveis imobiliários (CRIs) e do agronegócio (CRAs); e

- debêntures incentivadas.

Já os rendimentos obtidos em alternativas que contam com a tributação na fonte deverão ser declarados na sua DIRPF nos campos apropriados.

A) Títulos do Tesouro Direto e CDBs

O apontamento dos rendimentos de títulos do Tesouro Direto e CDBs deve ser feito no programa da Receita Federal, veja:

- acesse a ficha “Rendimentos sujeitos à Tributação Exclusiva/Definitiva”;

- clique no botão “Novo”;

- escolha o código “06 — Rendimentos de aplicações financeiras”; ]aponte o CNPJ da fonte pagadora e o nome dela;

- depois, informe o valor recebido.

Lembre-se, ainda, de que você deve declarar eventuais saldos que tenha em investimentos. Isso é feito da seguinte forma:

- acesse a ficha “Bens e Direitos”;

- clique no botão “Novo” para preencher os dados;

- selecione o grupo “04 — Aplicações e Investimentos”;

- escolha o código “02- Títulos públicos e privados

- sujeitos à tributação (Tesouro Direto, CDB, RDB e Outros)”;

- informe o país onde está localizado o investimento;

- aponte o CNPJ da emissora do título; escreva o nome do emissor na discriminação;

- preencha o custo de aquisição nos campos “Situação em 31/12/2022” e “Situação em 31/12/2023”.

B) Juros sobre capital próprio

Caso você precise declarar os juros sobre capital próprio recebidos, abra o programa da Receita Federal e siga estes passos:

- entre na aba “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”;

- clique em “Novo”;

- selecione o código “10 — Juros sobre capital próprio”;

- preencha os campos informando o tipo de beneficiário (titular ou dependente);

- depois, indique o CNPJ da fonte pagadora (no caso, a empresa que pagou os lucros);

- informe também o nome da fonte pagadora;

- no campo “Valor”, aponte o valor recebido.

Não se esqueça de declarar as ações da empresa que pagou o JCP, se elas continuaram em sua carteira até 31/12/2023. Nesse caso, abra o programa da Receita Federal e acompanhe os seguintes passos:

- entre na aba “Bens e Direitos”;

- clique no botão “Novo” para incluir uma nova posição;

- no campo “Grupo”, selecione a opção “03 — Participações Societárias”;no item “Código”, escolha a opção “01 — Ações (inclusive as listadas em bolsa)”;

- selecione o país de localização dos ativos;

- indique o CNPJ da emissora dos papéis;

- no campo “Discriminação”, especifique a quantidade de ações, o nome da empresa e o ticker do papel; adicionalmente, pode-se especificar a corretora utilizada para a compra;

- preencha o custo de aquisição nos campos “Situação em 31/12/2022” e “Situação em 31/12/2023”;

Vale dizer que, em ambos os exemplos, o contribuinte não precisará recolher o IR por conta própria. Isso porque, como você já aprendeu, o recolhimento é feito pela fonte pagadora.

É possível receber de volta o Imposto de Renda Retido na Fonte?

Outro questionamento bastante comum entre as pessoas que precisam declarar IR é sobre a possibilidade de receber de volta o IRRF. Caso você recolha ao longo do ano um imposto a mais do que é devido ou as deduções o deixem com um saldo credor, o dinheiro pode ser restituído.

Nesse contexto, a restituição abrangerá não apenas o IRRF, mas eventuais valores pagos a mais para o fisco. Cabe destacar que o programa da Receita Federal calcula automaticamente o imposto devido com base nas informações fornecidas na declaração. Isso inclui tanto o modelo simplificado quanto as deduções cadastradas no modelo de declaração completa. Uma vez verificado que há direito à restituição, esse processo também é automático. Confira mais detalhes no artigo completo sobre o Imposto de Renda 2025.